世界各國在為減少溫室氣體排放,制定了一系列與控排有關的國際協(xié)議。其中,《京都議定書》催生出以二氧化

碳排放權為標的資產(chǎn)的

政策性的全球

碳市場。

碳市場是指將CO2

排放權作為資產(chǎn)標的進行交易的市場。為降低

減排成本,2005年歐盟啟動歐盟排放權交易機制(EU ETS),成為全球最早、發(fā)展最成熟的碳市場。據(jù)統(tǒng)計,2018年全球已實施或計劃實施的碳定價計劃已達51個,包括25個排放交易體系和26個碳稅制度。這些碳定價舉措將涵蓋110億噸二氧化碳當量,占全球溫室氣體排放量的20%[1]。全球碳市場主要由配額市場和基于項目的市場兩部分構成(如圖表1)。

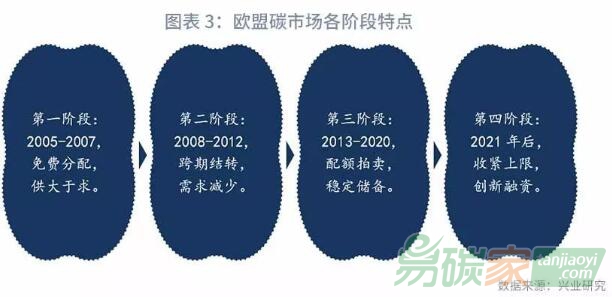

歐盟排放交易體系(EU-ETS)建于2005年,是其他國家和地區(qū)進行碳市場建設的主要借鑒對象。目前依然是世界上最大的排放交易體系,占國際

碳交易總量的四分之三以上。EU-ETS在31個國家運行(包括28個歐盟國家,加上冰島、列支敦士登和挪威),限制來自超過11000座高能耗設施(發(fā)電廠和工業(yè)廠房)以及在上述國家內(nèi)運營的

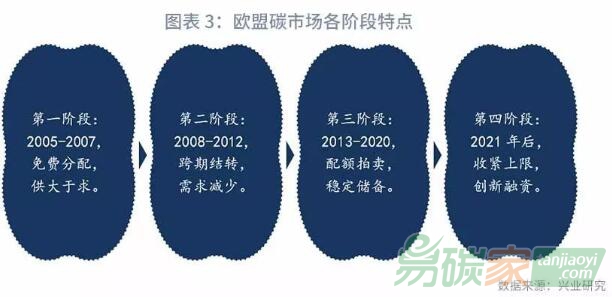

航空公司的溫室氣體排放,覆蓋歐盟約45%的溫室氣體排放[2]。EU-ETS運行期可分為四個階段,圖表2和圖表3展示了EU-ETS的價格走勢以及各個階段的特點。

第一階段(2005年-2007年底),主要通過探索實踐、總結經(jīng)驗,配額分配以免費分配為主。由于沒有歷史數(shù)據(jù)和缺乏分配經(jīng)驗,歐盟免費分配的

碳配額總量遠超過實際排放量,配額供大于求。為了穩(wěn)定碳市場,歐盟決定對第二階段的年排放權總量進行重新設置,第一階段各業(yè)配額盈余全部作廢,導致了EUA期貨價格到2007年底基本跌至0歐元。第二階段(2008年至2012年底)開放了配額的跨期結轉,配額分配總量下降了6.5%。但2008年金融危機的沖擊導致歐盟經(jīng)濟衰退生產(chǎn)收縮,加上歐洲主權債務危機爆發(fā),歐盟能源消費量驟減,控排企業(yè)對EUA的需求自然減少,致使EUA價格再次接連下跌。第三階段(2013年至2020年),歐盟推行EU-ETS改革,采用統(tǒng)一的歐盟范圍內(nèi)的排放上限,每年對排放上限減少1.74%,逐漸增加配額拍賣比例。2015提出的市場穩(wěn)定儲備機制(MSR)使得EUA價格逐漸回升。第四階段(2021年至2030年),歐盟委員會在2018年2月對EU-ETS立法框架進行了修改,新

法規(guī)定:從2021年起碳配額發(fā)放的上限將從逐年減少1.74%增至2.2%,并鞏固市場穩(wěn)定儲備機制;二是,繼續(xù)免費分配配額,以保障具有碳泄漏風險的工業(yè)部門的國際競爭力,并將更新行業(yè)基準值和生產(chǎn)因子,以提高免費分配的針對性;三是,若干低碳融資機制,如創(chuàng)立現(xiàn)代化基金和創(chuàng)新基金等,助力企業(yè)創(chuàng)新,推動市場向低碳經(jīng)濟轉型。預計這一階段碳市場將步入常態(tài)。

中國在地方試點碳市場的基礎上,已于2017年底開始穩(wěn)步推進全國碳市場的建設。2011年,國家發(fā)展與改革委員會批準了

北京、天津、上海、重慶、湖北、廣東、

深圳等“兩省五市”開展碳排放權交易試點工作。七個試點在2013-2014年陸續(xù)開始交易。截至2019年5月底,全國碳市場試點配額累計成交3.1億噸二氧化碳,累計成交額約68億元。從圖表4可以看出,七試點碳配額價格波動較大,且價格相對處于低位。行業(yè)覆蓋范圍上,碳交易試點省市在我國東部、中部、西部都有分布,各試點碳市場大部分都覆蓋了

電力、

水泥、

鋼鐵、

化工等高排放重點行業(yè)。2017年底,國家發(fā)展改革委印發(fā)了《全國碳排放權交易市場建設方案(發(fā)電行業(yè))》,并正式啟動全國碳排放交易市場。全國碳市場納入門檻為年度排放達到2.6萬噸二氧化碳當量(綜合能源消費量約1萬噸標準煤)及以上企業(yè)或其他經(jīng)濟組織。按照規(guī)劃,2019-2020年,將有近1700多家電力行業(yè)企業(yè)被納入碳交易市場,近30億噸碳排放權參與碳交易,或?qū)⒊^歐盟成為全球最大的碳市場。體量巨大的碳市場蘊藏著廣闊的

碳金融發(fā)展空間,為商業(yè)銀行參與碳金融市場提供了良好的市場基礎。

二、商業(yè)銀行參與碳金融市場的實踐

1、碳金融市場與碳金融產(chǎn)品

碳金融市場在碳交易市場中產(chǎn)生。碳金融市場可以理解為金融化的碳市場,泛指與減少溫室氣體排放有關的各種金融活動和相關金融制度安排,既包括碳配額、

碳減排指標及其金融

衍生品交易,也包括基于碳減排的直接投融資活動及相關金融中介等服務[3][4]。隨著碳交易市場的不斷發(fā)展,碳市場金融化特征加深。在碳配額和項目減排量等碳資產(chǎn)現(xiàn)貨的基礎上,碳期貨、碳期權、碳遠期、碳掉期、

碳基金、碳債券等碳金融衍生產(chǎn)品和工具逐漸被開發(fā)出來,用以規(guī)避碳市場風險和碳資產(chǎn)保值增值,有利于提高碳市場的流動性,為企業(yè)融資拓寬了渠道。

從商業(yè)銀行提供的碳金融產(chǎn)品與服務角度分類,碳金融產(chǎn)品與服務可以分為碳金融基礎服務、碳融資服務、

碳資產(chǎn)管理服務(如圖表5)。

2、 國際商業(yè)銀行參與碳金融市場的實踐

國際商業(yè)銀行越來越重視氣候變化帶來的金融風險,看重排放配額的金融工具屬性。碳期貨是全球碳金融市場發(fā)展最為成熟、成交最為活躍的碳金融衍生品。目前,EU ETS碳期貨的交易總量占總成交量的90%以上。圍繞碳減排權,發(fā)達國家商業(yè)銀行以成熟的傳統(tǒng)金融產(chǎn)品為依托,在銀行碳結算、直接投融資、碳期貨等金融衍生產(chǎn)品、碳咨詢等方面進行了有益的創(chuàng)新試驗。如美國銀行圍繞

碳信用開發(fā)了登記、托管、結算和清算業(yè)務;荷蘭銀行等一些金融機構從事碳交易中介業(yè)務,提供融資擔保、購碳代理、碳交易咨詢;巴克萊資本于2006年10月率先推出了標準化的場外交易核證減排期貨合同(SCERFA);匯豐銀行、瑞士信托銀行和法國興業(yè)銀行共同出資1.35億英鎊建立了碳排放交易基金等。

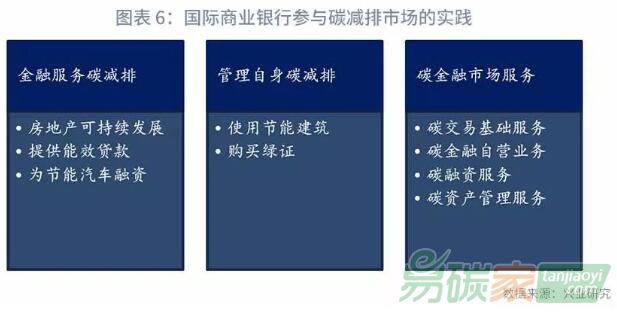

值得學習的是,國際先進商業(yè)銀行參與碳金融市場是相對全面的,它們不僅僅局限于碳金融相關產(chǎn)品與服務,而是主張將

節(jié)能減碳的理念拓展銀行內(nèi)外部各個領域,引導全社會減少碳排放。在這方面,荷蘭銀行、巴克萊銀行、日本瑞穗銀行、匯豐銀行都有各自的先進做法。我們以荷蘭銀行為例。

荷蘭銀行(ABN AMRO Bank)定位于發(fā)展可持續(xù)銀行,一方面,荷蘭銀行努力減少融資業(yè)務和銀行自身的碳排放,積極應對氣候變化。

(1)關注氣候變化,通過金融服務減少碳排放。業(yè)務上,荷蘭銀行致力于通過推動房地產(chǎn)業(yè)可持續(xù)發(fā)展(為節(jié)能建筑項目融資)來減少荷蘭的碳排放,鼓勵其客戶減少CO2排放量。商業(yè)客戶如果希望提高建筑的可持續(xù)性,則能夠從銀行獲得100%貸款資金。對于零售客戶,荷蘭銀行會提供住宅可持續(xù)改造的相關建議,并提供抵押貸款0.2%的利息折扣。荷蘭銀行2030年的使命是,實現(xiàn)其融資的所有住宅和商業(yè)建筑及自用房地產(chǎn)都達到能源標簽A.的平均水平,這些房產(chǎn)從2030年開始將每年減少約200萬噸二氧化碳,相當于80萬輛汽車每年產(chǎn)生的碳排放量。

(2)引導客戶進行綠色發(fā)展,減少

碳足跡。為了減少現(xiàn)有金融服務的碳足跡,該銀行為客戶提供“節(jié)能貸款”,使他們能夠提高運營的能源效率。通過與先進的顧問工程師合作,荷蘭銀行可以提供全面的節(jié)能解決方案。根據(jù)荷蘭銀行可持續(xù)發(fā)展風險框架,客戶將接受到有關監(jiān)測、報告和減少溫室氣體排放以應對氣候變化的行動的篩選[5]。比如,荷蘭銀行為循環(huán)經(jīng)濟模式提供融資,設定了在2020年前并與客戶合作,減少CO2排放100萬噸的目標。

(3)荷蘭銀行主動管理自身碳排放。荷蘭銀行每年根據(jù)溫室氣體議定書的報告標準充分披露其溫室氣體排放量[6],致力于全部從

認證的可再生能源中采購電力(2011年水平:85%)。另外,荷蘭銀行在公司汽車租賃計劃中推廣節(jié)能汽車。在建筑可持續(xù)性上,荷蘭銀行制定了到2023年其使用的所有房產(chǎn)(包括自有和租用的建筑物)都具有能源標簽A.的目標。目前,荷蘭銀行擁有的89%的房產(chǎn)都有能源標簽A.。

另一方面,荷蘭銀行曾把碳市場列為具有戰(zhàn)略利益的領域,在碳金融業(yè)務領域要集中在以下三個方面。一是碳交易業(yè)務。荷蘭銀行憑借其廣泛的全球性客戶基礎,為碳交易各方牽線搭橋,提供代理服務,獲取中間業(yè)務收入,隨著代理交易業(yè)務的增長和交易經(jīng)驗的積累,荷蘭銀行在代理業(yè)務外又做起了自營業(yè)務,利潤額大幅提高。二是環(huán)保概念理財產(chǎn)品。通過對各類上市公司股價表現(xiàn)的研究,荷蘭銀行發(fā)現(xiàn)開展環(huán)保業(yè)務的上市公司股價表現(xiàn)遠好于股市綜合指數(shù),于是選擇這些公司為樣本股,設計了氣候變化指數(shù)和水資源指數(shù),并推出收益與上述指數(shù)掛鉤的氣候和水資源環(huán)保理財產(chǎn)品。這兩個產(chǎn)品推出后深受歡迎,僅通過歐洲一家大型超市就賣了3000萬瑞士法郎[7]。三是成立能源轉型基金。荷蘭銀行于2018年成立的能源轉型基金為積極從事能源轉型業(yè)務的公司提供了吸引風險資本的機會。基金定位于是可持續(xù)能源、能源效率/碳減排、智能基礎設施和環(huán)保移動出行等領域的公司和項目,并將對每筆交易進行1000萬至2500萬歐元的股權資本投資。

此外,包括荷蘭銀行在內(nèi)的荷蘭13家銀行業(yè)金融機構,組成了NVB聯(lián)盟,督促政府應對氣候變化。NVB在《Climate Statement Dutch BankingAssociation(NVB)》聲明中強調(diào),這些機構在融資和投資決策中考慮可持續(xù)性、氣候影響和環(huán)境破壞,鼓勵荷蘭政府實施具有約束力的、有效的歐洲氣候目標,鼓勵荷蘭政府將氣候變化視為歐盟主席國期間的首要任務,并努力創(chuàng)造有效的二氧化碳價格(碳價格應該足夠高,以引導可再生能源投資和能效投資,以實現(xiàn)氣候變化長期目標),鼓勵荷蘭政府為公司和機構提供激勵措施,使其能夠公布二氧化碳排放量,以便銀行在其投融資決策時更好地將氣候影響納入其中。

3、國內(nèi)商業(yè)銀行參與碳金融市場的實踐

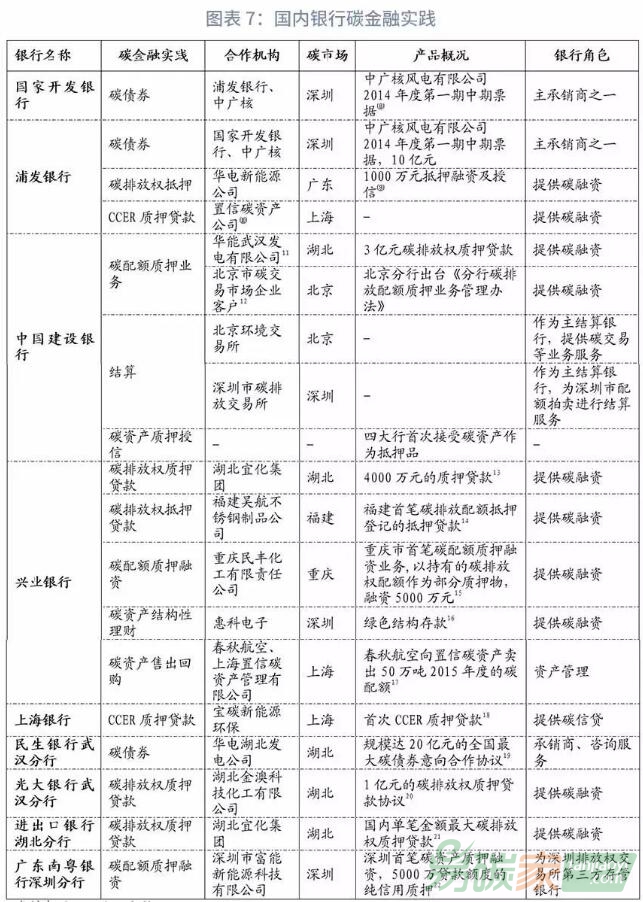

國內(nèi)試點碳市場以現(xiàn)貨交易為主,碳金融衍生品開發(fā)較少,還未形成真正的碳金融市場。但是隨著國內(nèi)碳交易市場的發(fā)展,商業(yè)銀行便以碳減排指標、碳配額為標的相繼開展了一系列的碳金融產(chǎn)品和服務的探索。不過,大多的碳金融創(chuàng)新還都處于示范性質(zhì),即處于“PPT產(chǎn)品”階段,形成規(guī)模化交易的尚不多,也并未形成標準化的交易體系。這些碳金融產(chǎn)品主要有碳債券、配額質(zhì)押貸款、

ccer質(zhì)押貸款、碳配額托管、碳資產(chǎn)管理、綠色結構性存款等。我們將國內(nèi)銀行主要開展的碳金融實踐匯總成圖表7。

從上表可以看出,國內(nèi)商業(yè)銀行參與碳金融市場主要集中在碳金融相關產(chǎn)品與服務上。經(jīng)過多年的發(fā)展,興業(yè)銀行在國內(nèi)碳金融業(yè)務領域的探索和實踐相對突出、全面,因此我們以興業(yè)銀行為例。

(1)碳金融基礎服務

碳金融基礎服務指支持碳金融市場運轉的基礎服務。興業(yè)銀行積極搭建碳金融業(yè)務的合作平臺,投身于市場建設。如興業(yè)銀行與北京、上海、天津、重慶、廣東、湖北、深圳等7個碳交易試點地區(qū)簽訂戰(zhàn)略合作協(xié)議,實現(xiàn)了與國家碳排放交易試點合作的全覆蓋,提供碳交易制度設計咨詢、交易系統(tǒng)開發(fā)、碳交易資金清算存管、碳資產(chǎn)質(zhì)押授信、

節(jié)能減排融資、自愿減排交易咨詢代理等一攬子金融服務。經(jīng)過多年的發(fā)展,興業(yè)銀行在國內(nèi)碳金融業(yè)務領域已經(jīng)具有一定優(yōu)勢。

興業(yè)銀行-深圳排放權交易所實現(xiàn)異地開戶。2014年11月,興業(yè)銀行正式上線全國首個基于銀行系統(tǒng)的碳交易代理開戶系統(tǒng),成為深圳排放權交易所首家也是目前唯一一家利用銀行網(wǎng)上平臺進行碳交易代理開戶的商業(yè)銀行,參與碳交易市場的國內(nèi)機構和個人可通過該行個人網(wǎng)銀直接開通深圳排放權交易所賬戶[23]。

(2)碳融資服務

國內(nèi)商業(yè)銀行參與碳金融市場進行較多嘗試的是提供碳資產(chǎn)抵押或質(zhì)押融資。企業(yè)將自身碳資產(chǎn)或未來碳資產(chǎn)收益作為抵押或者質(zhì)押,商業(yè)銀行根據(jù)相關流程為其提供貸款,從而盤活企業(yè)碳資產(chǎn),促進資金融通。

碳資產(chǎn)質(zhì)押融資案例。2014年9月9日,全國首單國內(nèi)碳資產(chǎn)質(zhì)押貸款項目在湖北簽約。湖北宜化集團以自有的213萬噸碳排放配額為質(zhì)押,獲得興業(yè)銀行武漢分行4000萬元貸款。興業(yè)銀行通過對碳排放權進行價值評估,為湖北宜化集團發(fā)放貸款,幫助企業(yè)進行資金融通,盤活了碳資產(chǎn)。

(3)碳資產(chǎn)管理服務

碳資產(chǎn)管理服務指商業(yè)銀行作為

第三方機構,可以為客戶提供碳信托、碳托管、碳拆借、碳理財、碳咨詢等碳資產(chǎn)管理服務,是未來可以進行拓展的業(yè)務方向。

興業(yè)銀行碳資產(chǎn)結構性理財。通過為企業(yè)提供資金和配額組合運營管理,為企業(yè)提供可選擇的結構性收益組成的金融理財產(chǎn)品,該產(chǎn)品仍然以銀行結構性存款作為基礎產(chǎn)品,對企業(yè)到期的收益部分進行重新劃分,將一部分利息收入轉化為配額收益,并支付至控排企業(yè)配額賬戶。

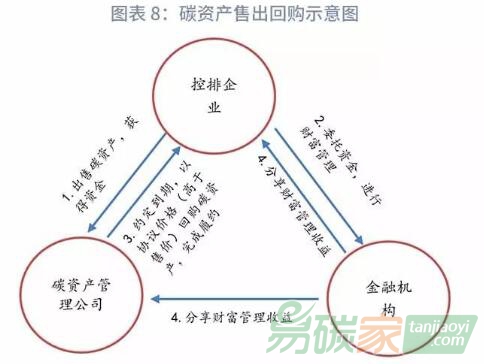

興業(yè)銀行碳資產(chǎn)售出回購業(yè)務。碳排放配額回購,是指配額持有人(正回購方)將配額出售給購買方(逆回購方),同時雙方約定在一定期限后,由正回購方再以約定價格從逆回購方回購等量配額的業(yè)務(如圖表7)。這種模式既能幫助控排企業(yè)獲得短期資金融通,盤活碳資產(chǎn),又能滿足逆回購方獲取配額參與碳交易的需求,增加交易雙方獲利機會,吸引更多資源參與碳交易,提升碳市場的流動性。

2016年3月,興業(yè)上海分行、春秋航空和上海置信碳資產(chǎn)管理有限公司,在上海環(huán)境能源交易所正式簽署《碳配額資產(chǎn)賣出回購合同》完成50萬噸2015年度碳配額交易過戶登記。春秋航空向置信碳資產(chǎn)賣出碳配額,并將配額轉讓資金委托興業(yè)銀行上海分行管理。約定3個月期限結束后,春秋航空再回購同樣數(shù)量的碳配額,并與置信碳資產(chǎn)分享興業(yè)銀行對該筆資金進行財富管理所獲得的年4%的收益。

對比國際先進商業(yè)銀行參與碳金融市場的實踐,國內(nèi)商業(yè)銀行參與碳金融市場相對局限于碳金融產(chǎn)品與服務上,并未將節(jié)能減碳的理念實施到銀行主要業(yè)務中,對于應對氣候變化的主動性不強。

三、對商業(yè)銀行推動碳金融市場發(fā)展的建議

盡管國內(nèi)商業(yè)銀行已經(jīng)在碳金融業(yè)務領域方面做了許多嘗試,但由于國內(nèi)缺乏成熟的碳交易制度和平臺、相關部門政策不完善,國內(nèi)商業(yè)銀行對碳金融業(yè)務的參與仍較為單一。商業(yè)銀行在推動碳金融發(fā)展方面存在著

問題與挑戰(zhàn)。

1、國內(nèi)商業(yè)銀行推動碳金融發(fā)展存在的問題與挑戰(zhàn)

第一,碳交易市場規(guī)模和成熟度有限,碳市場關鍵要素不完善,商業(yè)銀行參與碳市場基礎不足。開展碳金融業(yè)務,基礎是碳市場。目前國內(nèi)碳市場發(fā)展不完善,商業(yè)銀行不敢貿(mào)然參與。從規(guī)模上講,試點碳市場的發(fā)展規(guī)模僅局限于當?shù)厥∈校y以為碳金融市場提供良好的基礎支持;而全國統(tǒng)一碳市場正在籌備過程中,尚未開展交易。從制度上講,初始配額分配是碳市場重要環(huán)節(jié),配額分配方式?jīng)Q定了配額的稀缺性,從而決定了碳的價值和碳價高低。基準法和歷史強度下降法各有優(yōu)劣,試點碳市場的配額分配方法也各有不同。例如,針對電力行業(yè)的配額核算,中國7個試點碳市場除了北京碳市場采用歷史排放強度法進行核算以外,其他試點碳市場普遍采用基準線法。但從試點運行狀況來看,2018年前各試點普遍存在配額供給過多、碳價格低迷的狀況。目前生態(tài)環(huán)境部已發(fā)布《2019年發(fā)電行業(yè)重點排放單位(含自備電廠、熱電聯(lián)產(chǎn))二氧化碳排放配額分配實施方案(試算版)》,該方案配額分配采用“基準線法+預分配”的總體思路,這種碳配額分配方法是否有效還需實踐檢驗。全國碳市場運行初期,商業(yè)銀行或持觀望態(tài)度,有限參與。

第二,相關管理部門對碳金融市場的認知理念有待提升,商業(yè)銀行參與熱情不足。一是金融監(jiān)管機構對于碳市場認知有待提升,也缺乏專業(yè)人才儲備對商業(yè)銀行碳金融業(yè)務進行審批和監(jiān)管。二是管理部門應重視碳期貨規(guī)避風險、套期保值和價格發(fā)現(xiàn)的作用。碳市場管理部門主張在碳現(xiàn)貨市場基礎成熟后再推出碳期貨,因此國內(nèi)碳市場仍以現(xiàn)貨交易為主,并未開展碳期貨交易。而EU ETS的成功實踐則是在市場啟動伊始便將碳期貨與碳現(xiàn)貨協(xié)同發(fā)展,且碳期貨的交易總量占總成交量的90%以上。三是碳金融政策激勵措施不足。碳金融的發(fā)展需要財稅、環(huán)保等各項配套政策的大力扶持。然而目前相關管理機構還沒有出臺系統(tǒng)性的引導政策,導致商業(yè)銀行參與碳金融的外部激勵動力不足[24],國內(nèi)商業(yè)銀行參與熱情有限。

第三,商業(yè)銀行碳金融業(yè)務相關儲備人才不足,對碳減排理念重視不夠。一方面,碳金融業(yè)務會涉及到高污染、高能耗和資源型行業(yè),在開展碳金融業(yè)務時環(huán)保風險和項目審查的難度大。商業(yè)銀行在碳金融運作模式、風險控制、項目審批、環(huán)境和社會風險評估等方面缺乏人才儲備,使得碳金融的商業(yè)化運作能力方面缺乏基礎和動力[25]。與國際商業(yè)銀行相比,國內(nèi)商業(yè)銀行參與碳金融市場相對局限在碳金融業(yè)務,并未將碳減排理念融到商業(yè)銀行其他業(yè)務中,也較少重視自身碳減排的管理。

第四,碳金融市場面臨諸多風險,商業(yè)銀行對碳金融業(yè)務風險管控存在難度。碳減排項目資金與回報往往存在期限錯配,商業(yè)銀行信貸資金及時收回面臨較大的不確定性。碳市場政策的延續(xù)性問題等使商業(yè)銀行面臨較大的政策預期不確定性風險。并且,試點碳市場流動性不足,碳價格波動劇烈且碳價處于低位,增加了碳資產(chǎn)抵押/質(zhì)押業(yè)務的流動性風險。因此,出于風險控制考慮,多數(shù)商業(yè)銀行對發(fā)展碳金融交易業(yè)務缺乏動力,不敢貿(mào)然介入其中。

2、對商業(yè)銀行推動碳金融市場發(fā)展的建議

(1)碳市場建設者應推進碳市場建設,健全碳金融法律法規(guī),完善配額分配方式,穩(wěn)定市場預期。首先,推進碳金融市場相關立法建設,規(guī)范碳金融產(chǎn)品發(fā)展,并保持政策的延續(xù)性。第二,應設立明確的碳排放配額總量控制目標及相應的動態(tài)調(diào)控機制,在《2019年發(fā)電行業(yè)重點排放單位(含自備電廠、熱電聯(lián)產(chǎn))二氧化碳排放配額分配實施方案(試算版)》的基礎上,推動科學合理的《全國碳排放權交易配額總量設定與分配方案》盡早出臺,并根據(jù)市場運

行情況適時動態(tài)調(diào)整配額分配方案。第三,以發(fā)電行業(yè)為切入口,逐步擴大行業(yè)覆蓋范圍,并盡快將CCER等抵消機制納入全國碳排放權交易體系中,以為商業(yè)銀行開展碳金融業(yè)務提供廣泛的行業(yè)基礎。

(2)相關管理部門應提升對碳金融市場的認知理念,多方協(xié)作推動商業(yè)銀行參與碳市場。一是相關監(jiān)管機構可加強相關人員人才隊伍建設,提高對商業(yè)銀行碳金融業(yè)務的審批和監(jiān)管能力。二是在全國碳市場建設初期,循序漸進開展碳期貨交易。爭取盡快建成廣州期貨交易所,在碳期貨的基礎上進行碳金融衍生品創(chuàng)新并規(guī)模化,為商業(yè)銀行進行碳金融創(chuàng)新提供合適的外部環(huán)境。這就需要生態(tài)環(huán)境部與“一行兩會”等金融監(jiān)管機構進行合作溝通,多方協(xié)作劃定各自監(jiān)管職責,協(xié)同監(jiān)管,使商業(yè)銀行參與碳金融規(guī)范化、低風險化。三是金融監(jiān)管部門應制定激勵政策,鼓勵商業(yè)銀行參與碳市場。如與財政部門、中央銀行、銀保監(jiān)會等多部門協(xié)作制定碳金融市場發(fā)展指引,如對商業(yè)銀行開展的碳金融業(yè)務進行稅收減免等。

(3)加強碳金融專業(yè)人才隊伍的建設,借鑒國際經(jīng)驗多角度推廣碳減排理念。現(xiàn)階段可以通過三種途徑來嘗試解決。一是借助外力,多方合作。銀行機構可加強與行業(yè)專家或第三方機構的合作,聘請顧問、借助外力完成開展碳金融業(yè)務所需要的戰(zhàn)略規(guī)劃、業(yè)務管理、產(chǎn)品創(chuàng)新、能力建設、環(huán)境評估等工作,不斷提高碳金融業(yè)務發(fā)展能力。二是人才引進、儲備與培訓。商業(yè)銀行在現(xiàn)有金融、法律、會計、經(jīng)濟等專業(yè)背景人士的基礎上,引入環(huán)境、能效、化工、能源等專業(yè)背景人才加入碳金融團隊。同時加大對銀行從業(yè)人員碳金融業(yè)務知識的培訓,提升員工開展碳金融業(yè)務的專業(yè)水平。第三,國內(nèi)商業(yè)銀行可以向國際先進的商業(yè)銀行借鑒經(jīng)驗,將碳減排理念融入到銀行業(yè)務中去,并采取有效措施管理自身碳排放。

(4)完善內(nèi)部管理規(guī)章制度,健全風險管控機制,提高對碳金融風險的管控能力。一是時機成熟時,商業(yè)銀行可成立專門的碳金融牽頭部門,組建碳金融資產(chǎn)評估團隊,對重大碳金融項目進行審批、授信、風險監(jiān)測與管理。二是借鑒國際經(jīng)驗,以赤道原則為依據(jù),建立全面的環(huán)境與社會風險管理體系和長效跟蹤機制,加強對企業(yè)環(huán)境風險狀況的動態(tài)監(jiān)控。在碳信貸投向、業(yè)務準入、客戶選擇、貸款三查((調(diào)查、審查、審批)、貸款發(fā)放、貸后管理等信貸業(yè)務各環(huán)節(jié),實現(xiàn)全流程的風險防控。比如對自愿減排項目融資時,商業(yè)銀行應選擇那些經(jīng)濟效益好、外部擔保強的項目,在提供貸款的過程中,可通過銀團貸款、分期投入等方式降低貸款的信用風險,從而逐漸降低部分碳金融業(yè)務面臨的風險程度。

注:

[1]World Bank;Ecofys. 2018. State and Trends of Carbon Pricing 2018. Washington,DC: World Bank. ? World Bank.https://openknowledge.worldbank.org/handle/10986/29687 License: CC BY 3.0 IGO.

[2]https://www.emissions-euets.com/carbon-market-glossary/872-european-union-emissions-trading-system-eu-ets

[3]馬駿.國際綠色金融發(fā)展與案例研究.北京:中國金融出版社,2017.

[4]王穎,張昕,劉海燕,張敏思,田巍.碳金融風險的識別和管理[J].西南金融,2019(02):41-48.

[5]https://www.abnamro.com/en/about-abnamro/in-society/sustainability/our-focal-points/climate-change/index.html

[6]https://www.abnamro.com/en/images/010_About_ABN_AMRO/030_In_society/010_Sustainability/Links_en_documenten/Documenten/Beleid_-_Climate_Change_Statement_2014_EN.pdf

[7]秦穎,王凱.2019.中國碳交易制度設計與碳金融創(chuàng)新研究.經(jīng)濟科學出版社.

[8]http://www.cgbchina.com.cn/bondscontent.gsp?kind=bond!getBondBulletinDetail.action?bulletin_id=&bondNewId=1142098

[9]http://www.cgbchina.com.cn/bondscontent.gsp?kind=bond!getBondBulletinDetail.action?bulletin_id=&bondNewId=1142098

[10]http://dl.sina.com.cn/news/finance/2015-05-29/detail-iawzuney6377617.shtml

[11]http://www.hbets.cn/index.php/index-show-tid-28.html

[12]http://www.ccb.com/cn/ccbtoday/media/20161206_1481010814.html

[13]http://finance.sina.com.cn/china/20140910/120520253943.shtml

[14]http://m.people.cn/n4/2017/0328/c1142-8648089.html

[15]http://cq.sina.com.cn/news/economy/2017-04-05/detail-ifycwyns4827575.shtml

[16]https://www.yicai.com/news/4045854.html

[17]http://www.tanpaifang.com/tanzhibiao/201603/2551646.html

[18]https://www.chinabond.com.cn/Info/19650749

[19]http://www.hbets.cn/index.php/index-view-aid-766.html

[20]http://www.hbets.cn/index.php/index-show-tid-28.html

[21]http://news.eastday.com/eastday/13news/auto/news/finance/u7ai4520983_k4.html

[22]http://www.cspplaza.com/article-11030-1.html

[23]https://www.cib.com.cn/cn/aboutCIB/about/news/2015/20150205_1.html

[24]http://www.czrdclpj.cn/article-1075-1.html

[25]廖茂林,霍冉冉.我國商業(yè)銀行碳金融業(yè)務的短板與對策[J].銀行家,2019(07):86-87.